网格交易法——新手赚钱的秘密武器

为什么要写网格交易法?

因为这对于刚入场的朋友们来说太重要了。

不管是玩股票、期货、合约、币圈等都是一个道理。对于刚入场的新手来说,市场从它们这里赚取了很多手续费,差价等。因为你不懂,不熟悉吗,没办法,只能先交点手续费,让人割割韭菜了,江湖混久了,成老油条了,大家都懂了。不过每个人都是这样过来的。

但是,不管是国内的交易市场,还是海外的交易市场中,我发现新手每年都比老手多,这是一个非常庞大的群体,每年仅贡献的手续费就不得了啊。

那么,对于新手而言,有没有一些策略或者是方法可以弯道超车,又避免翻车呢?

网格交易法,就是至今我发现的新手唯一可以战胜市场的方法。简单,还不用盯盘,不用干扰日常工作。

所以,咱今天就来聊聊这个网格交易法。

先说结论:熊市不用跑,15年6月至今回测收益15%(同期大盘下跌35%)。10年至今8年,年化23%。震荡期的大红包,12年-13年年化30%。当然这个结果和开仓价格,品种标的有一些关系。如果你做股票期货好多年,还在亏钱,那就不如学学网格交易法,赚的不多,但是至少你可以成为赚钱的那一小部分人群。

下面开始主题内容:

01 什么是网格交易法?

我们先来说一下什么是网格交易法,所谓的网格交易法,就是设定价值中枢,通过档位买入模式对我们要投资的个股进行机械化的操作,当股价下跌的时候我们分批买入,而当股价上涨的时候则分批卖出。网格交易法完全是一套机械化的交易方法,也不需要我们做任何思考和分析,只要机械的去执行即可。它就像一条渔网,当行情波动到不同的网格时进行低买高卖,这样可以让我们更加合理的去控制仓位,避免出现追涨杀跌,所以网格交易法也具备非常强的抗风险能力。

在国外有一种非常经典的仓位管理系统,它就属于一种网格交易,只要股票不退市,那么我们按照这种交易方式就能一直获利。比如说某只股票现在的价格是十元每股,我们有20万元的本金,那么我们就第一次买入十万元,股价每下跌一元我们就加仓一万元,而当股价每上涨一元则减仓一万元,通过这种方法可以让我们不断做高抛低吸,并且将风险完全控制在可以接受的范围之内。

想要使用网格交易法,那么我们需要按照以下三步来进行:

第一步,首先我们需要制定出网格计划。比如说我们的资金量有十万元,那么每格的仓位是一万,我们就建立起来一个十个各自的网格交易系统。在股价10元的时候建仓,那么每个格子就有10%的密度,这样一来,我们完全覆盖的价格空间就是10元到3.87元之间。

第二步,制定好了网格计划之后,我们开始买入股票,并且严格按照网格交易进行操作,我们从起始的价位开始,当价格每下跌一格我们就再买入一格。但是A股中是整买限制的,我们只能买到整数,这样我们10元建底仓,也就是买入了1000股,当股价跌了一元变成九元,那我们就买入1100股,而当股价从9元跌到了8.1元,我们就买入1200股,然后以此类推即可。

第三步,买入股票之后,当股价每上涨一个格子,我们就卖掉在这个格子买入的仓位,比如我们之前在8.1元买入了1200股,那么股价涨到9元的时候,我们就卖出这1200股,而当股价从9元涨到10元,我们就卖出1100股,之后每次上涨以此类推。

这就是最基本的网格交易法。

02 网格交易法的历史

上世纪四十年代的某一天,信息论之父申农在黑板上给大家演示:任何一个价位买进资金的50%,也就是说资金数量:股票市值=50%:50%。股票价格上涨一定幅度就卖出一部分股票,保持剩余的资金数量:剩余股票市值=50%:50%;反之股票价格下跌一定幅度,就用剩余资金买进一部分股票,始终保持剩余资金数量:剩余股票市值=50%:50%。用这个办法来对付股票价格的随机走势,长期交易是盈利的。他在十多年的交易生涯中,资金获得了29%的年复利增长。50岁后因为得了老年痴呆症,交易战绩没能延续。我在这里暂且称上面使用的交易数学模型为“等比例仓位模型”----事实上,50%完全可以是其他的百分比数值。

我来总结一下申农的策略:

第一,股价涨跌是不可预测的。

第二,股价上涨就不断卖出套现,股价下跌就不断买进股票。

这也是网格交易法最基础的,最古老的模型。按照这个方法,你肯定可以买到A股最低点。

03 网格交易法实战

国内普遍可以选择标的:股票 ,ETF基金, 期货,外汇。

1、选择股票:由于网格交易法追求的是不断的行情波动,行情波动越厉害,收益率就越高,哪怕股票不涨,只在一定的区间内不停波动,网格法也会获得很大的收益,按网格交易法的特性,会涨会跌,振幅较大的股票才合适网格法,所以日K线波动越大的股票越适合网格法。基于以上这个网格交易法的特性来说,再从安全性的角度出发,要玩这个方法的话,首先要选择效益高,质地好的股票。

个人认为,基金重仓股是较为安全的,毕竟也是大机构调研过,研究员精心挑选的股票,其次再选择大中盘子以下的股票,超级大盘股由于震荡甚微不适合网格交易法。

按以上条件通过软件选择出5-10只左右的备选股票,再分别计算它们10年以上的日平均振幅,最后选择最大日振幅的一只股票长期操作,最好日平均振幅要大于3%。

如图举例说明,比如中国国航:

8.1的价格我们建底仓10份,每涨0.5元,卖掉一份,同时每跌0.5元,买入一份。

底仓是为了增加收益率,没有底仓的网格交易,收益是非常低的。

做好资金管理,保证跌到5.6元,你还有钱继续购买。

这个买法是等份额买入法。

2、选择ETF基金:ETF基金的流动性较好,同时更加贴近于整体盘面走势。所以当趋势偏向于为震荡时,则可以利用网格法,机械式操作,吃满震荡市利润。对于长线价值投资者,也可以利用下文的建仓法,合理指导投资计划。

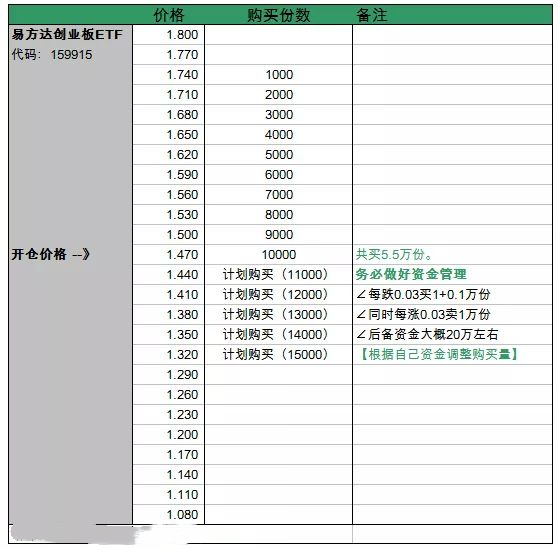

如图举例说明:ETF基金(创业板ETF159915)

1.47建底仓,每跌0.03,多买1000个份额。倒金字塔买进。(当然你也可以和中国国航一样,等份额买入,每次买入10000份。)

这个买法是金字塔式买入法。

ETF指数基金是一篮子股票的集合,散户投资ETF这只“大股票”可以免去挑选个股的烦恼,而且不必担心“黑天鹅”事件,不怕踩中“地雷股”。

更进一步讲,对于水平暂时不够的个人投资者来说,购买ETF能避免“赚了指数,赔了钱”的尴尬 。

1、期货,外汇等杠杆标的可以做网格交易吗?

可以是可以,不过期货10倍杠杆,外汇甚至百倍杠杆。对交易员技术水平要求很高,稍不注意就容易爆仓。最好满足下面三个条件:

1)网格足够大

2)仓位足够小(资金管理最重要)

3)标的波动大

这里需要强调一点,为什么很多人都容易被杠杆玩死,都只因一个字:贪。而职业交易员就不那么容易被杠杆害死。

为什么?

因为他们有一套操作简单的体系,比如网格交易法可能只是其中之一。

而你就完全是凭感觉在玩,怎么可能战胜的了市场的波动。或者说你也知道很多种方法,但是仅仅限于知道而已,还没有玩得很溜,就是知道但是到了自己操作的时候又不会了。而且很多方法都是反人性的,你控制不了自己的贪,当然也就无法是从这个体系,但投资本来就是反人性的。

所以,我们不如简化它,甚至量化,数据化,然后按照计划清楚明白去操作。不要让自己做选择题,符合计划就操作,不符合计划就别动。其他一切影响你计划的因素都不要理会。

说白了,网格交易就是一套知易行易的很机械的策略,你甚至可以选择一些有程序化操作的证券公司,设置好买卖数据后,自动化交易,都不用盯盘。

但是,反过来说,就是它的这种傻傻的机械逻辑,反而克服了因为市场波动而急病乱投医的冲动操作。

04 网格交易法的缺陷

当然,每个东西不可能完美无缺,我们必须看到网格交易法的一些缺陷,这样才能更好地把控它。

缺陷一:跌破最低价,会出现亏损。所以这个方法在底部震荡区域的效果最好,安全度更高。如果不幸真的跌破最低价,那只能死扛了。

缺陷二:突破最高价后开始牛市行情的话,收益不高。为了应对这种情况,我们只能在低位多买点,长期持有着。

缺陷三:资金使用效率不高。适当可以进行优化,比如首次建仓点尽量低一点,越低买的越多,以及高点才卖。这个也只能慢慢调整了。

尽管有这些缺点,但是网格交易法还是一个非常优秀的策略。只要时间够长,熊市中可以赚钱,牛市中也可以赚钱,只不过可能赚的少一点。

网格交易是和时间复利做朋友,时间越长,复利越大,收益越多。

更多精彩方法,欢迎扫码撩,加我助理微信,统一回复。