报告 | 哈佛大学访问学者区块链BTC系列研究之:(1)货币是记账

哈佛大学访问学者区块链BTC系列研究报告之八:

“ 记账的权力

——论区块链的数学共识及与人类社会的构建 "

第一部分:货币是记账

一、

1996年10月,曾任美国联邦储备银行明尼阿波利斯(Minneapolis)分行行长的柯切拉柯塔(Kocherlakota)在该行内部报告发表了一篇名为《Money is Memory》的论文。

两年后,论文又在经济学权威期刊《经济理论》(《Journal of Economic Theory》)上正式对外发表。

作者除了曾任职联储外,也是天生的学霸,15岁上普林斯顿大学,博士毕业于有大师哈耶克、弗里德曼等的芝加哥大学,也曾任诞生30位诺贝尔奖的明尼苏达大学经济学院院长。

他在文中提出了这样一个观点:将货币理解为——对于过去交易的一种原始记忆形式(a primitive form of memory of past transactions)。

接着,他用36页近两万单词的长篇论述,从学术理论上证明了货币的所有功能,记忆都能完成。而有时记忆还可替代货币完成一些货币应达成却无法达成的功能。进而他认为货币的本质就是记忆。

二、

无独有偶,曾任教耶鲁大学、伦敦经济学院的人类学家大卫·格雷伯(David Graeber)在其著作《债:第一个5000年》(中信出版社 2012.11)《Debt:The First 5,000 Years)中,对传统的经济理论提出了挑战,认为货币并不是以物物交换的替代者的形式出现,它原本是以一种度量尺度、一种抽象物的形式,同时也作为人类之间的关系(债务与义务)出现的。在5000年前,人类已经在使用复杂的信用体系而不仅是物物交换来进行商品交易。信用体系的存在远远早于硬币和货币的出现。

他在书中指出,在没有货币的年代,人们并不“易货”,他们互相馈赠,有时以进贡的形式,有时会在晚些时候得到回赠,有时则是纯粹的礼物。货币的出现不是为了方便交易,而是埃及等古国或苏美尔的神职人员为更有效地收税或计算财富而创造出来的。

大卫·格雷伯这位人类学家不仅从货币和经济角度去研究债务关系,更涉及到了不同的宗教及伦理关系,颠覆了此前很多经典理论,是对货币和债务历史的一种另类解读。

《债:第一个5000年》从公元前3500年讲起,回顾了人类社会5000年的债务史,格雷伯把整个5000年分为五个阶段:早期的农业帝国(公元前3500~公元前800年) 、轴心时代(公元前800年~公元600年))、中世纪(公元600公元1450年) ,到最后的大资本主义帝国时期(公元1450-1971年)和现代金融世界(1971年至今)。在这些不同的时期,格雷伯分析了这些不同时期,人们之间债务关系的特点。

他认为,信贷和债务成为富商图利和宗教机构主宰权力的途径,而在国家进行信贷的需要下,货币作为维持军事及政治势力的工具诞生了,在过去5000年,虚拟货币和实物货币时代进行着伟大的交替。而在不同的时期,货币的作用也不尽相同。

在前4000年,货币是国家或政府的产物,用来控制市场、经济、民生、战争等,货币的主要作用就是用来衡量债务,金钱的使用便像是一个庞大的记账系统。比如在公元前3000年的米索不达米亚平原,苏美尔人用泥块来记数并发展了各种各样的表格。当债务危机出现而引致战争之后,统治者会摧毁这些账簿,并将土地归还它的拥有者,以舒解危机。

三、

格雷伯关于货币源于债务、源于记账的说法从辽宁大学禹钟华教授的《古代两河流域的借贷及其影响》(《东北师大学报》2009年第6期)中得到了佐证。

禹钟华通过对公元前2111年到前2003年乌尔第三王朝时期货币借贷及公元前1894年到1595年古巴比伦时期神庙借贷等的考证,厘清了以下几个问题及其相互关系。①专司借贷的主体:商人、神庙、宫廷;②借贷的形式和目的,包括利息及免息条件;③借贷用途,包括生产性、消费性及特殊用途:如赎回人质等。

他发现,在乌尔第三王朝时期,社会经济已经有了明显的进步……这一时期最主要的金融发展是专业组织的出现。"我们知道在两河流域经济档案中,买卖商品和放贷与大麦的专门职业人员的苏美尔名称是dam-gar,我们通常翻译为商人。……在两河流域文明时期,贸易商人和高利贷商人的分工没有确立。在苏美尔的宗教中心和经济中心尼普尔和其他城市的乌尔第三王朝档案中,我们已经发现确凿的商人们(dam-gar)的高利借贷与大麦的档案,但尚未发现他们海外贸易的档案,为了便于理解这些放贷商人(dam-gar)的金融借贷牟利职能,本文中我们称他们为高利贷商人。dam-gar首先是商人,同时也是专司借贷的中介,这些货币商人应该是最早的银行家。”

人类发展早期,神庙多兼有借贷职能,许多早期文明都存在这种现象,古代两河流域的情况也是一个明显的例证。作为人类历史上最早的金融活动之一,古代两河流域的借贷已经达到了一个很高的水平,其形式比较完备,种类繁多,利率明确而灵活,而且存在着法律层面的制约及政府的管理,已经初步形成专业体系。对古代两河流城的社会生活产生了巨大的影响是西方世界货币金融发展的源头。

东北师大吴宇虹教授在《乌尔第三王朝时期的尼普尔银贷业商人档案研究》(《古代文明》2008年第二期)中也提到了相关借贷的账目资料及分析。

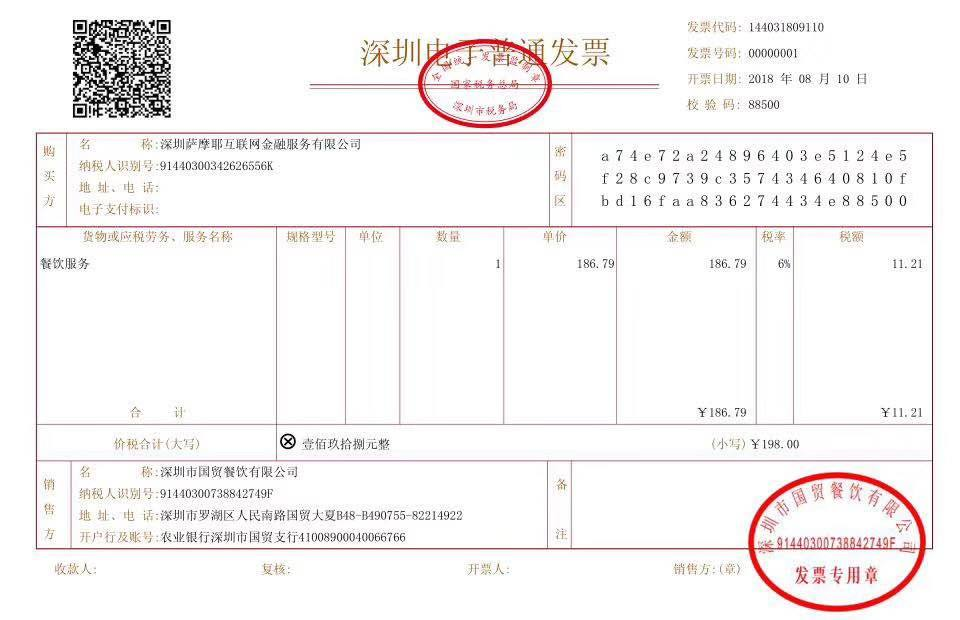

再结合维基百科全书等有关资料,我们发现前2000年“神之门户”巴比伦城崛起,最古老、完整的《汉漠拉比法典》诞生。巴比伦神庙的祭司开办了借贷机构,分实物和金银偿还。分期每月一还,利息分别为20%、33%,账目刻在泥板上。

四、

从以上的研究中,我们可以得出一个新的观点:过去传统经济学理论确认的货币是一种特殊商品,因为人们有了复杂的物物相换的需求,为了使交易更方便快捷,从而创造了交易的中介货币的理论并不正确。

考证表明,古代或原始社会并不存在一个假设的以物易物时期,而是熟人间互相借贷,信用社会以记账方式本来就存在。

货币的开始不是物物相换的,而是两河流域的神庙为了更有效的计算财富和收税的记账。

在没有货币的时代,人们也并不“易货”,而是“礼尚往来”以,有时进贡的方式,过段日子得到回馈,有时则是纯粹的礼物。这点似乎也可以从我国与周边各国的朝贡王市中得到验证。

实际上在硬币、货币、贵金属、贝币等出现之前,人们早就开始了结绳记账、编币互账。

2004年我在宁夏任自治区宣传部副部长时,也亲眼看到了三千多年前贺兰山岩璧五千多幅岩画中的部分刻石记账。这些都说明信用体系、人们之间的债务与义务关系早于货币出现。

所以我们可以结论:货币的本质属性就是记账。我认为把《Money is Memory》译为“货币就是记账”更为准确、贴切。

抛开前面那些繁琐的理论证明和实证考察,我们也可以简单地推演一下。

创世之初还没有货币产生,所有人账户的初始值都是0。当人们要开始进行商品交易时,在买卖双方账户中均记录下来,卖方在账本上记下资产+1,然买方记下负债+1,当下次卖方需要买东西时,在自己账本记下负债+1,在另一方中记下资产+1。简单点看,甚至可以理解为资产负债表+现金流表。

历史上,水城威尼斯的贸易比较发达,而且制造业、造船业、银钱业也很兴盛,连罗马教廷的税及各地贡赋都存于威尼斯和佛罗伦萨的私人银行。迫切需要创造更好的记账方式来记录并创造信用。所以复式记账法应运而生,1211年佛罗伦萨就使用它在羊皮纸上做账。

1494年,意大利学者帕乔利(Pacioli)在威尼斯出版了会计学的鼻祖之作《算术、几何、比与比例概要》,系统地介绍了复式记账法。并提出记账的要点:“商业是负责任的行为,而非仅是赚钱。账目要公正,要可信赖。”

五、

“货币是记账,银行为市场经济生产信用。”这也是今天的现实。

中国人民银行前行长周小川在2020年的“财新峰会”的演讲中指出:“以我国为例,现钞在整个货币中只占5%到6%,其它都表现为在计算机里的记账。”

因为处理各种复杂账务的需求,金融机构几乎是IT技术最大的采购商,也就是用户。可以从四个方面来看:第一,计算能力。从早期的计算机到现在的云计算都是。第二,存储能力。金融业过去是存储设备最大的购买商。现在因为有了音频、视频、语音等,这些信息比结构化数字和文字占用存储量大得多,金融业不再是存储设备的第大用户了,但仍旧是重要的用户。第三是网络。金融业高度依赖网络,早期说的是通讯、远程通讯,后来实际大家都知道那个也是网络,只是年代不一样。第四是数据库。金融业也差不多是最大的数据库用户,当然现在已经不太再说数据库的用户了,都说大数据。

其实即使周小川行长提到的除了记账符号外那5%到6%现钞,虽然看得见摸得着,但在中央银行的后台,也等同于记账。

哥伦比亚大学访问学者韩锋在分享他即将由机械工业出版社出版的《区块链国富论》一书的主题“财富不是物,而是全球信用共识”中,可以说实际上也围绕“货币是记账”作了全面、详细的阐述。

韩锋认为现代银行为全球的自由市场再生产信用资源,银行的信用保证主要靠在昂贵地段建设豪华大楼,银行不重视个人,主要为企业提供服务。美元的信用源于美国经济,而美国经济的底气是华尔街完备的金融、法律框架,及言论、持枪自由等体制因素。

我赞同韩锋的论述,也补充两点:

1、银行准入牌照全球都很严格,因为面向公众吸储,要承担社会责任,也使政府害怕他的挤兑风险。所以银行资本金动辄百亿、千亿,以保持自身偿付能力、流动性及向央行缴付准备金。

2、银行必须有很强的风险控制体系,包括人才和技术。我的切身体会是,虽然一直都是很豪华的大厦,但由于长官意志,主管水平、人情收买等因素,过去中信银行的坏债率也很高。1998年我在中信总行任行长助理时,总行下决心花2800万元请麦肯锡对全行作了详尽的调研,然后制定了新的风控流程,1999年我任重庆分行行长时,新规范正式实行。立竿见影,坏账率应声而降。

中国社会科学院研究员周子衡在其著作《账户—新经济与新金融之路》(社会科学文献出版社2017)一书中认为,从工业时代的“生产大爆炸”到数字网络时代的"交易大爆炸”。交易效率超出生产效率已然成为一个局部性的事实,更将成长为一个不可逆转的趋势性的事实:这将是社会历史总体进程中的根本性变革。

这一变革正是社会经济体系中最微小、最基础性的单元——账户的革命所导引的。

账户在未来将成为整个经济社会变革的策源地和风暴眼。

他在梳理分析了账户、账户关系及账户体系之后指出,账户体系的巨大变革是数字网络经济的现实支撑点和未来发展的观测点。

六、

综上所述,我们从国内外这些学者的理论研究,和货币的实际运行中,可以进一步确认货币是记账符号,是纯信用,而不是某种特殊商品的结论。

如果把记账放在一个相对封闭的系统内考察可能更直观一些,比如航空公司奖给会员的积分,记在账上可兑换服务或商品。这种积分也可视为航空公司与顾客之间的一种特殊货币。还有大企业“内部银行”及财务公司开出来的商业票据,也可视为在该企业集团内部或上下游产业链间发的一种内部货币。

人民币除了现钞(占所有货币总量的5%~6%)的其余都体现为存款为记账符号,现钞也可以理解为全国通兑的一种筹码,一种凭证或固定面值的记账符号。

央行通过创造基础货币获得铸币税,相当于对全国的长期无偿资金或资源占用。这是央行凭借国家权力生产的基础信用。

基础货币,也称货币基数(Monetary Base)、强力货币、始初货币,因其具有使货币供应总量成倍放大或收缩的能力,又被称为高能货币(High-poweredMoney),是指流通于银行体系之外被社会公众持有的现金与商业银行体系持有的存款准备金(包括法定存款准备金和超额准备金)的总和。它是中央银行发行的债务凭证,表现为商业银行的存款准备金(R)和公众持有的通货(C) 。在国际货币基金组织的报告中,基础货币被称为Reserve Money,包括央行的货币发行(M)与央行担保的银行债务(存款准备金,R)。基础货币是整个商业银行体系借以创造存款货币的基础,是整个商业银行体系的存款得以倍数扩张的源泉。

从用途上看,基础货币表现为流通中的现金和商业银行的准备金。从数量上看,基础货币由银行体系的法定准备金、超额准备金、库存现金以及银行体系之外的社会公众的手持现金等四部分构成。其公式为:

基础货币=法定准备金+超额准备金+银行系统的库存现金+社会公众手持现金

而商业银行则内靠自己的雄厚资本金、牌照、风控人才和技术,外炫气势恢宏的大厦,依靠货币乘数再生产全社会交易所需要的信用,即除现钞外的M1、M2,在资产负债表上也体现为银行负债这样一个记账符号。

M0:流通中现金,即在银行体系以外流通的现金;

M1:狭义货币供应量,即M0+企事业单位活期存款;

M2:广义货币供应量,,即M1+企事业单位定期存款+居民储蓄存款。

货币是记账符号、是信用凭证,而非我们过去被灌输、被误导的是一种特殊商品。

这个记账符号实际上就是全国人民对此达成的人性的共识,其有效性或法偿性由国家捍卫,这个机制包括人民共和、宪法、政府、军队、司法体系、金融体系等等。

现钞无非是在这个地区或国家领域内可以随时通兑商品、服务的固定面值的筹码而已。

哈佛大学访问学者区块链BTC系列研究报告八之(第二章节:人类社会的构建也是记帐)点击链接阅读全文:

http://chaindreamhome.com/shows/25/3842.html

链想家寄语:本站文章版权归原作者及原出处所有。内容为作者个人观点,并不代表本站观点及对其真实性负责,本站只供参考并不构成任何投资及应用建议。