蔡凯龙:区块链去中心化金融(DeFi)的解读

本文来自10月31日全球金融科技DEFI峰会上主题演讲文字版。

蔡凯龙:大家好。

我这一年来大部分时间在做数字货币方面的学术研究,最近对DeFi特别感兴趣,我觉得它的未来的前景不可估量,虽然DeFi现在体量非常小。我花一点时间跟大家解释一下什么叫DeFi(Decentralized Finance),去中心化的金融应用。既然是跟金融有关,我们先了解一下金融到底是什么,然后从金融的本质讲起,来讨论一下DeFi到底为什么非常有前景。

金融的本质

我以前在美国大学教过金融本科生,教了好多年后来总结金融出一句话,不熟悉金融的人其实只要记住这一句话应该就能了解金融大概的本质。金融的本质可以浓缩成为:效用跟风险在时空中的交换。我来解释一下。我们大家都在说金融有两个重要的东西,一个是回报跟风险,风险越大回报越大。回报对每个人效用都不一样,比如投资在股票,可能回报高一点,投资在币圈可能回报更高。每个人对回报的要求不一样。对你10%也许挺高,但是对我10%也许效用很低。所以我把风险跟回报的关系改成风险跟效用。经济学在研究的就是这些东西对你产生的效用。所以我们在做金融的时候,其实都是在做风险跟效用之间的一个交换,两个纬度上,一个在时间一个在空间。

金融的本质浓缩得有抽象,给大家举一些案例。比如我们说把钱存在银行,这是什么样的效用和风险之间的交换呢?你把人民币放在银行,拿到什么呢?拿到固定的回报,就是存款,利息2%、3%,然后把风险转嫁给别人(注,这个风险是负的),央行把钱拿走了,去投资,把回报给你。就是很简单的风险跟效用在时空的交换。

又比如说保险,保险是什么?保险就是把风险转嫁给保险机构,你付一些保险费,得到效用就是保险带来的保障。这也是一个效用跟风险在时空的交换。这个其实在任何一个金融场景都是这样,不管你是中心化的去中心化的,都围绕着这个本质。

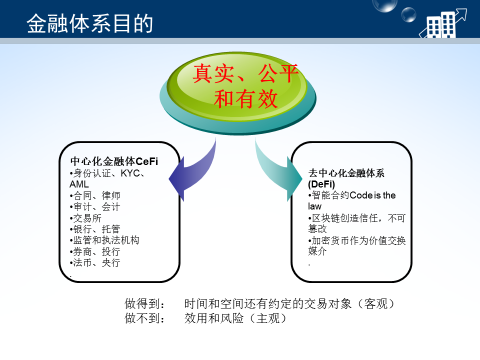

金融体系:中心化vs去中心化

怎么样才能实现金融的这些本质呢?我们需要有一个金融体系,一个保证金融稳定的运行的金融体系。要保证金融体系能够稳定的运行,必须要什么?这个交换是真实的,这个交换是公平而且有效的。如果没有一个保证真实公平有效的金融体系,这个金融本质就无法实现,不管是中心化的还是非中心化的。所以我们来看一看中心化的金融体系里面需要什么样的机构,什么样的措施或者什么样的方式保证我们做效用跟风险在时空交换的时候,真实有效公平的呢。

比如说我们有KYC,比如有银行来保证钱不会丢掉。比如我们有合同,我们做一个合约的时候要签合同,我们必须要律师,必须要法院,如果大家对合同有争议可以找法院。如果不执行有公安警察去执行,这个就是保证交易的公平真实有效,这是传统的金融体系。

又比如说有很多资产和股票,那你放哪里呢?不可能放家里,万一家里被偷了,万一别人不认这些股票,所以你会把股票放在托管中心,就是我们深市沪市股票交易托管中心都有。就是保证股权交易真实公平有效,这也是传统中心化金融体系。

又比如说券商、投行,甚至央行,这就是中心化金融体系为了我们做效用跟风险交换的时候必须有的。这是中心化。但是我们要看看另外一种方式,刚才说了一个金融体系只要达到目的,有多种路,条条道路通罗马,所以有这样现实社会里传统的中心化金融体系,我们来看看我们另外一个体系叫做DeFi去中心化金融体系。

在我们去中心化的金融体系里面,我们奉行的代码就是法律,没有法院没有警察啊,代码智能合约自动执行设好了所有关系和交换规则,这就是DeFi最核心的一点,Code is the law,同时是公开透明的,创造了一种信任,不需要监管或者政府背书,自然的成为了大家都相信的交易机制。同时用加密货币作为价值传输的媒体。去中心化体系虽然和中心化体系不一样,但是作用是一样的,就是保证风险跟效用交换的时候能够公平真实有效。

大家想想什么对象才能被保证公平真实有效?不是所有的对象都能被保证。比如约定几点几刻几天,下个月或者是明年交易,比如约定在今天下午哪一个咖啡厅来做交割,这些客观的对象是可以保证,因为有客观标准。可是主观的东西风险跟效用是没有办法保证真实公平有效的,为什么?因为每个人对这个风险跟效用体会不同。每个人对这个风险跟效用的标准不同造成体会不同,才会有交易的发生。有比如我现在卖给你比特币九千多美金。我卖给你比特币,你买到比特币,原因是什么?是因为我觉得比特币我已经觉得到了很高点了,你觉得还会涨才会买,对不对。所以才会有交易的发生,如果我们大家都觉得比特币一定会涨,肯定就是一直留着,肯定是市场上买不到。所以市场参与者一定是对客观的对象有不同的效用跟风险的主观解读,市场才会发生交易。

就跟我们的李老师说过,他说SB的共识也是共识。有一个笑话就是说这个市场波动很大的时候,有一批人进场,有一批人出场,相互看着对方都觉得对方是SB。这就是每个人对效用跟风险的认识不同,所以才有金融交易的发生。

所以小结下,我们是没有办法用金融体系来保证这个效用跟风险的真实公平有效,因为这个很主观,但是我们可以用金融体系来保证它底层交易的资产,交易的时间和空间是公平有效真实的。整个金融中心不管是中心化跟去中心化都是做到这一点,保证交易的真实公平和有效。

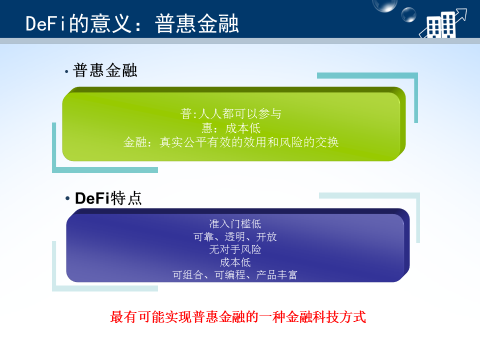

DeFi和普惠金融

理解了金融体系的目的,我们接下去往下看:去中心化的金融体系意义在哪儿?有什么用?去中心化金融很适合做普惠金融,大家都对普惠金融都耳熟能详,全球各个国家都在推普惠金融,普惠金融要求就很简单,一个普一个惠。普的意思就是用户多,惠的意思就是便宜。能够做到普惠金融,就是能够做到用户多又便宜的,能够有多又便宜地做到真实公平有效的风险跟效用的交换。

DeFi能做到吗?完全可以,因为准入门槛很低,不需要是超级大客户也可以用DeFi。只要上线,只要买一点比特币,数字货币、以太坊,就可以使用DeFi。整个体系可靠透明和开放的,这个也不用我多解释,因为本来区块链的实际应用都是非常透明开放。无对手风险,这一点也不难理解,我们合约是智能合约,代码就是法律,资产都在链上,所以交易对手没有办法不去执行它,智能合约自动执行的时候,在链上的资产自动转换。所以DeFi是一个我认为最有可能实现普惠金融的一种金融科技方式,虽然现在体量还非常小,虽然现在还在萌芽阶段,但是如果发展起来是最有可能实现普惠金融的途径。

大家都听到现在P2P,金融科技的一些乱像,国家在整治。原因是什么?因为他们想做普惠金融但是做歪了,比如跑路、资金池。这些东西放在DeFi是完全可以解决的问题,不可能有资金池,因为每条交易都是透明的,而且合约代码和交易方式都是放在链上的,都是智能合约固化的。所以DeFi很有可能就是普惠金融最有效的方式。当然,这些都是我们期待未来能够发生的。

DeFi的市场前景

期望归期望,我们还是回到现实。我们来看看现在DeFi的市场有多大,这是我三天前四天前找的,目前整个以太坊体系锁住的DeFi的量是5.4亿美金,就是大概目前的市场规模。我们可能在把EOS加入总量最多不会超过十亿美金,就是现在市场大小大概就是这个数量级。一会儿币世界发布的研究报告里面市场量级也差不多,十亿美金左右。

你们觉得理论上DeFi市场有多大?你们想想,理论上DeFi可以做多大的量级?其实我帮大家算了一下,算出来是这个数,是1.8万亿美元,理论上的市场是可以达到1.8万亿美元的市场,而不是现在的10亿美元的市场。怎么算出来的?因为我们刚才谈到,金融的体系可以中心化做,也可以去中心化做,理论上,现有中心化金融体系的市场规模就是去中心化体系的理论上限。中心化金融体系产生多少GDP大家算过吗?我们可以简单一个算术,中国的GDP是十万亿美金左右,美国20万亿美元左右,加上欧洲其他的40万亿。平均有4.5%的是金融行业产生的,这些金融行业为什么交钱给银行、律师、会计师和投行,是因为他们提供了中心化金融服务。理论上这些人产生的GDP都是有可能被DeFi替代的。所以做一个换算,大概就是1.8万亿。也就是目前的DeFi市场还是非常早的,还有很长的路要走

DeFi生态

为什么现在DeFi还这么小呢?我们可以看看DeFi的现在的生态,因为大家早上下午还有接下来几个嘉宾都会具体讨论到整个生态,就不细说了。支付,资产管理,预测市场,KYC,衍生品、保险、借贷都是整个生态的细分领域。借贷分支是目前最火热的,一样火热的还有交易所,我指的是去中心化交易所。如果你是参与DeFi的,应该对这个不会陌生,如果初次接触数字货币会稍微有一点好多都不懂,也有很多用都没用过。

下面这张是以太坊做的DeFi生态,因为目前在DeFi整个生态里面,以太坊占主流,其次是EOS。80%以上还是在以太坊,因为智能合约做得比较好。

DeFi发展中的问题

DeFi生态这么看起来这么完整,可是体量这么小,为什么?因为主要几个原因,也就是我要说的DeFi的一些发展中的问题。DeFi如果能够克服这些发展的问题未来的前景非常好,但是目前这些客观的障碍还是存在的。

第一个就是用户数、活跃度、流动性、交易深度远远不够,不要说跟传统金融比,就是跟数字货币里面相应的中心化模式比也是差得多。比如在去中心化交易所DEX领域,像火币、币安都是中心化的交易所,交易的深度、广度活跃度是超越DeFi的DEX好几个数量级。

举一个例子,MakerDAO是目前最大的DeFi借贷项目,日活才两千人,都非常少了。就是一个数字货币交易所日活可能两万,平常三万五万,也有可能上十万,前几天市场热的时候几十万都有。目前市场上么没有一个比较客观的DeFi用户数据评估,前一阵MakerDao在做coinbase做市场推广的时候引进了差不多两万多用户,所以我们估算MakerDao总用户应该在5到8万左右。然后币世界即将发布的研究报告里面说整个DeFi用户估算13万人。我觉得这个数字蛮合理,按照这个数字,整个DeFi用户目前只有13万人,这个市场还是非常小。

然后另外一个例子,,刚才放的几个彩图生态里面有一个预测市场Dapp叫Veil,存活了六个月,刚刚停止运营,运营了六个月只有310个用户,可想而知这个市场多小。我相信在座除了我以外没有人用过这个APP,因为310用户量太少了。

市场不够大的原因有多种,其中之一是多过依靠以太坊,因为以太坊的智能合约非常好用。所以一开始大家就研发DeFi的时候都用以太坊,慢慢EOS起来开使用EOS。但是不够,因为以太坊本身用户量就比比特币少很多,EOS就更少了。早上我和东叔在圆桌论坛环节有聊到DeFi需要跨链,需要把DeFi资产跨链,不仅跨链,跨到比特币,跨到其他主流币,还要接触现实中的资产,把这些资产能够上链,才有可能解决最大的问题,就是用户不够、活跃度低的问题。

过多依靠以太坊会造成吞吐量受以太坊的限制,以太坊现在1.0,到了发展的阶段,V神都已经放弃了,要推出2.0,觉得1.0无法再扩展,无法提供更多吞吐量的地方,所以V神要推2.0。但是2.0有很多同步的问题,分片的问题。目前现在做的东西很难移植到2.0,2.0的设计体系完全不一样,所以DeFi难免有底层技术升级换代的影响。估计现在很多创业者做DeFi,应该会受到以太坊升级的影响。

第三个问题就是产品用户体验有待提高,我们早上圆桌也在讨论这个问题。我相信在座各位用过DeFi的,一定会觉得用DeFi太麻烦了,要先注册,注册了还要把这个钱包连起来,还要装几个APP,把这个币移来移去,这个用户体验完全不像互联网人做的。互联网人就是要用户体验做到极致,这个用户体验远远谈不上极致,真的非常烦琐。DeFi的用户体验有待提高。

还有跨链协议不够,就是刚才说的资产跨链。好处就是很多人意识到了跨链资产不够,所以DeFi项目里面好几个做跨链的。稳定币Dai是以太坊为主,MakerDAO为了更多的资产能够上链,11月份要推出多资产抵押的贷。

还有资产利用率低,主要资产以抵押为主,目前刚才看的这些生态里面,衍生品、支付、稳定币、借贷、保险,其实主要还是以借贷为主,借贷为主资金利用率非常低,像MakerDAO是150%。就是放150个以太坊可以抵押出一百个Dai,这就相对不高的抵押率。资金利用率还是不够,传统金融体系里面刚刚可以放很高,因为经过KYC验证可以放贷和杠杆,但是现在在去中心化体系不容易。DeFi每个人都可以做,因此交易对方的征信和实力完全不知道,所以没有办法放很多杠杆,不然跑了怎么办,也追不到你。不容易放杠杆,这是去中心化金融体系不得不面对的问题。

链下资产上链太少也是DeFi碰到的问题。我们目前也只能够在以太坊、EOS甚至一些比特币上面做一些DeFi的金融产品,这远远不够。UMA是一个协议,是想把传统金融的任何资产都可以连到链上,比如说股票,比如说沪深指数,UMA提供预言机器Oracle,把下个月股票能到多少点跟DeFi上的产品对接起来,成为交易的依据,然后就可以在UMA协议里面实现资产上链的方式。想UMA这种目前还是非常少。UMA刚刚推出来不久,效果有待观察。

最后一个大家很关心的问题,很多媒体记者都问,DeFi监管会是一个问题吗?很多人觉得监管是一个大问题,因为监管对金融至关重要,但是我个人认为对DeFi不是一个问题,对于DeFi来说监管不是一个大问题。什么原因呢?可以举一个例子。有些女生去跑步打球就说不行,说跑步完以后腿会变粗,打球手臂变粗。我说你们瘦成这样还没有开始健身就开始担心手变粗,这个担心太多太早了。这个就是在说这个DeFi担心监管的问题,担心太多太早,考虑太远。

为什么?因为首先DeFi太小,整个市场容量量才不到五亿美金的规模,你考虑那么远干什么?监管那么多事情忙,无暇关注到这个这么新这么小的DeFi这个领域。第二DeFi上还没接入法币或者线下资产,传统的资产都没有接入,对监管来说不就是一个币币的交易吗?不就是一个换来换去,不同币种之间利润,风险跟效用的转换,对监管来说就是币圈自己玩的东西,不会影响传统经济。所以如果DeFi还没有触及到传统金融世界,如果还没有连上法币之前是不用考虑监管的问题。

还有一个原因为什么DeFi不需要太担心监管,第四个就是“”天塌下来还有高个子撑着”谁是高个子,就是中心化的的数字货币交易所,监管还没出台如何管中心化数字货币,怎么会规范到去中心化的。去中心化比中心化的优点非常明显,公开透明。所有合约都是在代码,都是一个透明机制。这个对监管来说反而更加容易管。所以我认为目前这个阶段担心DeFi行业监管太早太早,不需要担心这些问题,也需要等到用户规模,传统资产接入,中心化的数字货币监管已经完成以后才会成为一个问题。这是好事,创业者是不用担心这个和那个的诸多限制,放开想象力去尝试。

这个也就是我跟大家分享的这几个为什么DeFi长处短处优势劣势,我认为DeFi是金融科技未来很好的热点,虽然现在还是早期,很多风投的人也很关注这一块。这些跟大家分享,谢谢大家。